Ở số bài viết trước trong series phân tích chỉ số tài chính, ABS đã giới thiệu với bạn về chỉ số đánh giá – bộ chỉ số được quan tâm nhiều nhất trong phân tích cơ bản, đồng thời cũng là hướng tiếp cận nhanh chóng và đơn giản nhất trong 3 hướng tiếp cận giúp nhà đầu tư định giá cổ phiếu doanh nghiệp. Trong số bài viết này, chúng ta cùng đi tìm hiểu chi tiết các chỉ số phổ biến thuộc bộ chỉ số này nhé.

Lợi nhuận trên mỗi cổ phần (Earnings per share – EPS)

- Định nghĩa và công thức

Lợi nhuận trên mỗi cổ phần hay EPS có lẽ là chỉ số tài chính được sử dụng rộng rãi nhất của các công ty niêm yết trên toàn thế giới. Đúng như tên gọi, chỉ số này là công cụ giúp nhà đầu tư so sánh nhanh lợi nhuận trên một cổ phiếu của các công ty trong cùng ngành nghề lĩnh vực kinh doanh. Xa hơn, vì mục tiêu của kinh doanh là lợi nhuận và những người nắm giữ cổ phiếu của doanh nghiệp (cổ đông) chính là chủ sở hữu của doanh nghiệp đó nên EPS còn là chỉ số biểu thị thông tin trực tiếp về giá trị hay định giá của một doanh nghiệp.

Chỉ số này được sử dụng rộng rãi một phần vì nó có ảnh hưởng trực tiếp lên giá trị thị trường của các cổ phiếu. Về bản chất, các nhà đầu tư đang gián tiếp mua lợi nhuận tiềm năng của một doanh nghiệp khi họ mua cổ phiếu của doanh nghiệp đó , do đó loại chỉ số dựa trên thu nhập này ảnh hưởng trực tiếp đến số tiền nhà đầu tư chi trả cho một cổ phiếu của doanh nghiệp. Mặc dù không phải là yếu tố tác động 100% đến giá trị thị trường của cổ phiếu, nhưng không phải ngẫu nhiên mà các doanh nghiêp có EPS cao thường có giá cổ phiếu cao hơn các doanh nghiệp khác và ngược lại.

Công thức tính EPS khá đơn giản, bạn tìm số liệu về lợi nhuận sau thuế của doanh nghiệp, điều chỉnh nó với cổ tức của cổ đông ưu đãi (thường không phải là người có quyền biểu quyết tại doanh nghiệp), sau đó chia kết quả cho số lượng cổ phiếu bình quân đang lưu hành của doanh nghiệp đó:

Trong đó:

– Lợi nhuận sau thuế được lấy từ Báo cáo kết quả hoạt động kinh doanh của doanh nghiệp.

– Cổ tức của cổ đông ưu đãi lấy từ Báo cáo kết quả hoạt động kinh doanh hoặc các tài liệu khác của doanh nghiệp.

– Số lượng cổ phiếu bình quân đang lưu hành: Đúng hơn chúng ta nên tính toán số lượng cổ phiếu bình quân gia quyền đang lưu hành để làm mẫu số cho công thức (tổng của số lượng cổ phiếu đang lưu hành x % thời gian số lượng lưu hành ấy không đổi trong kỳ báo cáo). Tuy nhiên không phải lúc nào các thông tin về việc phát hành thêm hay mua lại cổ phiếu của doanh nghiệp cũng được tìm thấy dễ dàng. Do đó để đơn giản, chúng ta có thể sử dụng “số lượng cổ phiếu bình quân đang lưu hành” bằng cách lấy trung bình số lượng cổ phiếu đang lưu hành đầu kỳ và cuối kỳ của doanh nghiệp. Thông tin về số lượng cổ phiếu đang lưu hành thường có trong Thuyết minh báo cáo tài chính của doanh nghiệp.

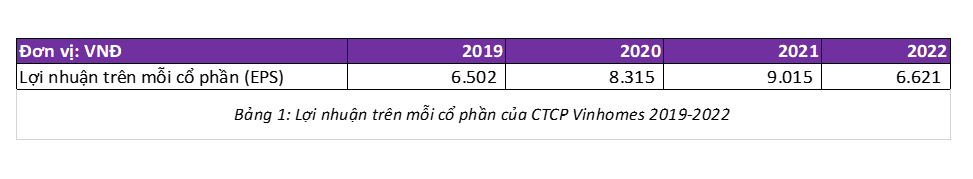

Như đã nói ở trên, EPS là một trong các chỉ số tài chính được sử dụng rộng rãi nhất của các công ty niêm yết trên toàn thế giới nên mặc dù đã biết công thức tính toán, chúng ta cũng có thể sử dụng số liệu có sẵn trên báo cáo tài chính hoặc các trang thông tin thị trường để tiết kiệm thời gian. Ví dụ trong báo cáo tài chính hợp nhất đã kiếm toán năm 2022 của CTCP Vinhomes, tại thuyết minh BCTC số 38 thì lợi nhuận thuần sau thuế phân bổ cho cổ đông sở hữu cổ phiếu phổ thông là 28.831 tỷ đồng, số lượng cổ phiếu bình quân gia quyền đang lưu hành trong năm 2022 là 4.354.367.488, do đó EPS của Vinhomes trong năm 2022 là 6.621 VNĐ. Kết quả tính toán được biểu diễn bằng đơn vị tiền tệ, EPS bằng 6.621 đồng có nghĩa là với mỗi cổ phiếu đang lưu hành có 6.621 đồng lợi nhuận ròng trong kỳ.

- Ý nghĩa của chỉ số EPS

Nếu là cổ đông của một doanh nghiệp, bạn sẽ muốn EPS của doanh nghiệp đó tăng theo thời gian. Lý do rất đơn giản, EPS tăng thường biểu thị rằng mức lợi nhuận doanh nghiệp tạo ra được đã tăng lên với mỗi đồng bạn đầu tư vào nó. Có 3 động lực chính làm thay đổi giá trị EPS của một doanh nghiệp mà chúng ta sẽ xem xét kỹ lưỡng dưới đây: Mức độ thành công của quản lý doanh nghiệp, Mức độ hiệu quả của chính sách tài chính và Sức mạnh tổng thể của nền kinh tế.

– Động lực dễ nhìn thấy nhất chính là sức mạnh của nền kinh tế. Nó cũng giống như sự lên xuống của thuỷ triều ở ngoài biển: Nâng lên rồi hạ xuống kết quả tài chính của một doanh nghiệp bất kể đội ngũ quản lý tài chính có tài năng xuất chúng như thế nào. Một nền kinh tế bùng nổ thường sẽ kéo EPS cao hơn cho hầu hết các doanh nghiệp và ngược lại.

– Động lực thứ 2 là kỹ năng quản lý của doanh nghiệp. Hầu hết các quyết định nội bộ của doanh nghiệp đều kết hợp chặt chẽ với các số liệu về lợi nhuận. Lợi nhuận không chỉ là “dòng cuối cùng” trong báo cáo kết quả hoạt động kinh doanh mà vì nó có ảnh hưởng rất lớn đến giá cổ phiếu nên nó còn là “dòng cuối cùng” đối với các cổ đông của doanh nghiệp. Và vì đội ngũ quản lý có trách nhiệm đối với “dòng cuối cùng” này cùng với giá cổ phiếu nên chúng ta có thể khẳng định rằng EPS chính là kết quả trực tiếp của các chiến lược và kế hoạch quản lý của doanh nghiệp.

– Động lực cuối cùng là chính sách tài chính của doanh nghiệp, chúng ta sẽ nói cả ở trong mục “Hạn chế của chỉ số EPS” bên dưới. Vì EPS là một kết quả của mối quan hệ tương quan giữa lợi nhuận ròng với vốn chủ sở hữu của cổ đông thường nên phần vốn nợ của doanh nghiệp bị loại trừ hoàn toàn, đồng thời việc mua lại hay phát hành thêm cổ phiếu cũng có ảnh hưởng trực tiếp đến chỉ số này. Ví dụ nếu nợ đột nhiên tăng lên gấp 3 lần, lợi nhuận của doanh nghiệp có lẽ cũng sẽ tăng lên tương ứng. Từ đó EPS sẽ tăng lên khi lợi nhuận tăng mà số lượng cổ phiếu thường đang lưu hành (vốn chủ sở hữu cổ đông thường) vẫn giữ nguyên như cũ. Một ví dụ khác, nếu công ty phát hành thêm cổ phiếu để tăng vốn , EPS có lẽ sẽ bị giảm đi khi lợi nhuận của doanh nghiệp vẫn chưa kịp thay đổi với lượng vốn mới thu được từ đợt phát hành này.

- Hạn chế của chỉ số EPS

– Như đã nói ở trên, phần vốn nợ bị loại trừ hoàn toàn khỏi việc tính toán EPS khiến cho nó có thể được doanh nghiệp nguỵ trang hay “làm đẹp” để giữ giá cổ phiếu. Cũng như đã nói ở trên, nhà đầu tư nắm giữ cổ phiếu doanh nghiệp muốn EPS tăng lên qua thời gian, nhưng sẽ thế nào nếu như sự gia tăng này được đẩy hoàn toàn bởi việc tăng nợ của doanh nghiệp? Chắc chắn ẩn sau kết quả đẹp này của EPS là rủi ro tiềm tàng gây ra bởi mức sử dụng đòn bẩy gia tăng của tổ chức phát hành cổ phiếu.

– Một hạn chế lớn khác là EPS thường được xem trọng quá mức, nó thường xuyên xuất hiện ở tiêu đề đầu tiên trên tất cả các kênh thông tin tài chính và có ảnh hưởng tức thì đến giá trị thị trường của cổ phiếu. Tuy nhiên, thứ được gọi là “giá trị thật” của cổ phiếu chưa bao giờ được xác định một cách rạch ròi cả, các chuyên gia cũng phải dựa trên nhiều chỉ số và phương pháp thống kê khác nhau để phân tích. Việc chỉ tập trung vào EPS để đo lường giá trị cổ phiếu có vẻ như đơn giản thái quá: EPS dựa nhiều vào lợi nhuận ròng nhưng nhiều người lại tin rằng dòng tiền hoạt động là phương pháp đo lường hiệu quả tốt hơn. Tỷ phú đầu tư Warren Buffet cũng sử dụng biến thể khác của lợi nhuận ròng (chứ không phải EPS) trong tính toán định giá cổ phiếu của ông ấy.

Chúng ta vừa tìm hiểu về EPS – chỉ số đầu tiên trong bộ chỉ số đánh giá giá trị cổ phiếu. Ở số tiếp theo, ABS sẽ giới thiệu đến bạn chỉ số thứ 2 trong bộ chỉ số này, cũng không kém phần hữu dụng so với EPS: Chỉ số giá trên lợi nhuận một cổ phiếu hay P/E. Mời các bạn cùng đón đọc.

—

Huấn luyện viên đầu tư ABS

Follow page ABS để tiếp tục nhận được các bài viết kiến thức đầu tư: Tại đây

Mở tài khoản chứng khoán và bắt đầu giao dịch ngay: Tại đây